2021年の4月28日に経済産業省から「中小M&A推進計画」が発表されました。

要旨として、経営者の高齢化への対応のみならず、経営者の年齢にかかわらず

廃業に伴う経営資源の散逸の回避と「生産性向上や創業促進等」の観点からも

M&Aを推進していくことが記載されています。

また、M&Aの適正な推進のために今後、

また、資料の中に「中小企業のM&Aの捉え方」という調査結果がありますが、

約40%の中小企業が「近い将来においてM&Aに関わる可能性はない」と回答されていて、

まだまだM&Aへの否定的なイメージが完全に払しょくされていない状況です。

昨年度、弊社では中四国を拠点として、

広島県1社 / 岡山県5社 / 愛媛県1社 / 香川県4社 / 徳島県3社のM&Aを

アドバイザーとしてお手伝いさせて頂きました。

ただ、先ほどのデータだけではなく、実感として中四国におけるM&Aのイメージが悪いと

感じています。

そこで今回は、M&Aで会社をより発展させることをご検討されていらっしゃる経営者様に向けて、「中小企業の出口戦略とM&A」についてご案内させて頂きたいと思います。

少しでもM&Aのイメージが改善され、様々な方の”成功”につながることができましたら幸いです。

中小企業の出口戦略

2021年の4月28日に経済産業省から「中小M&A推進計画」が発表されました。

要旨として、経営者の高齢化への対応のみならず、経営者の年齢にかかわらず廃業に伴う経営資源の散逸の回避と「生産性向上や創業促進等」の観点からも、M&Aを推進していくことが記載されています。

また、M&Aの適正な推進のために今後、

また、資料の中に「中小企業のM&Aの捉え方」という調査結果がありますが、約40%の中小企業が「近い将来においてM&Aに関わる可能性はない」と回答されていて、まだまだM&Aへの否定的なイメージが完全に払しょくされていない状況です。

昨年度、弊社では中四国を拠点として、広島県1社 / 岡山県5社 / 愛媛県1社 / 香川県4社 / 徳島県3社のM&Aを、アドバイザーとしてお手伝いさせて頂きました。

ただ、先ほどのデータだけではなく、実感として中四国におけるM&Aのイメージが悪いと感じています。

そこで今回は、M&Aで会社をより発展させることをご検討されていらっしゃる経営者様に向けて、「中小企業の出口戦略とM&A」についてご案内させて頂きたいと思います。

少しでもM&Aのイメージが改善され、様々な方の”成功”につながることができましたら幸いです。

中小企業の出口戦略

事業承継のパターン・・・4つの出口

事業承継のパターン・・・4つの出口

B.息子、娘以外の親族への承継

C.親族以外への役員・社員への承継

-p8az490zkq3xy5vaiqj2oa84i5h08ew5l47i96bjts.png)

-p8az490yln2upf2qf7pdu4qfpny4flip5135jcl9pg.png)

B.息子、娘以外の親族への承継

C.親族以外への役員・社員への承継

いずれにしても準備が必要。

特に親族承継は、相続対策、株価対策、株主構成対策、組織対策が必須。

リタイヤする年齢から逆算して5年~10年かかる場合も。

いずれにしても準備が必要。

特に親族承継は、相続対策、株価対策、株主構成対策、組織対策が必須。

リタイヤする年齢から逆算して5年~10年かかる場合も。

図の通り、中小企業の事業承継には出口が4つしかないと私は考えています。

中小企業の経営者の方はいずれ4つの出口の中で1つを選択しなければなりません。

いずれにしても対策に時間がかかりますので注意が必要です。

経営承継だけではなく資本承継まで含めてご検討頂きたいと思います。

事業承継各選択肢のメリット・デメリット

| 選択肢 | 内容 | 主なメリット | 主なデメリット |

|---|---|---|---|

上場(IPO) |

株式市場に上場すること |

知名度の向上 市場からの資金調達 大規模な事業展開 |

費用と時間がかかる 監査・内部統制のコスト増 現実的でない場合が多い |

子息・親族への承継 |

息子や娘に対して経営権=株式を承継させること |

金融機関・取引先・従業員の理解が得られやすい 相続税対策可能 |

適任者が不在(いない・継がない・継げない)

|

従業員への承継 |

親族以外の従業員に対して経営権を承継させること |

従業員の理解が得やすい 企業文化の維持が望める |

従業員の資力が課題 金融機関の理解が得にくい 創業者利潤? |

| M&A (第三者への承継) |

他の企業に会社を売却すること | 従業員の継続雇用 ハッピーリタイヤの1手段 連帯保証の解除 清算に対して手取り額が多い |

相手探索に時間がかかる 実現が保証されない 手続きが煩雑 |

廃業・清算 |

事業を廃止し、清算すること |

確実に実行可能 いつでもできる |

金融機関、取引先、従業員に多大な迷惑 清算価値で考えると 清算すらできない |

| 上場(IPO) | |

|---|---|

| 内容 | 株式市場に上場すること |

| 主なメリット | 知名度の向上、市場からの資金調達、大規模な事業展開 |

| 主なデメリット | 費用と時間がかかる、監査・内部統制のコスト増、現実的でない場合が多い |

| 子息・親族への承継 | |

|---|---|

| 内容 | 息子や娘に対して経営権=株式を承継させること |

| 主なメリット | 金融機関・取引先・従業員の理解が得られやすい、相続税対策可能 |

| 主なデメリット | 適任者が不在(いない・継がない・継げない) |

| 従業員への承継 | |

|---|---|

| 内容 | 親族以外の従業員に対して経営権を承継させること |

| 主なメリット | 従業員の理解が得やすい、企業文化の維持が望める |

| 主なデメリット | 従業員の資力が課題、金融機関の理解が得にくい、創業者利潤? |

| M&A(第三者への承継) | |

|---|---|

| 内容 | 他の企業に会社を売却すること |

| 主なメリット | 従業員の継続雇用、ハッピーリタイヤの1手段、連帯保証の解除、清算に対して手取り額が多い |

| 主なデメリット | 相手探索に時間がかかる、実現が保証されない、手続きが煩雑 |

| 廃業・清算 | |

|---|---|

| 内容 | 事業を廃止し、清算すること |

| 主なメリット | 確実に実行可能、いつでもできる |

| 主なデメリット | 金融機関・取引先・従業員に多大な迷惑、清算価値で考えると清算すらできない |

先ほどの出口戦略について、細かくメリット・デメリットを記載させて頂きました。

様々な関係者とじっくりご検討頂きたいと思います。

その中でM&Aには様々なメリットがありますが、最大のリスクは「お相手が現れる保証がないこと」です。

M&Aを選択された場合は、しっかりとしたM&Aのアドバイザーを選んで頂きたいと思います。

友好的な中小企業のM&A

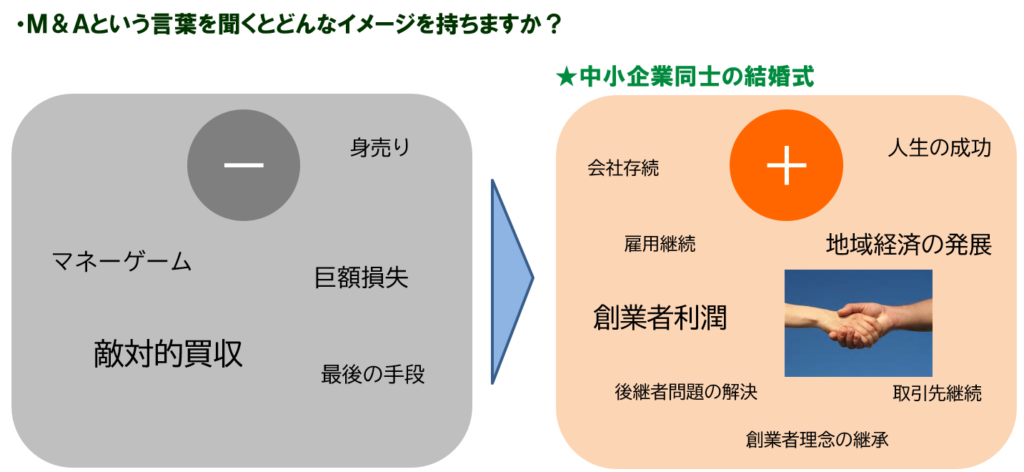

M&Aのイメージが変化 ~敵対的×⇒友好的〇~

M&Aのイメージが変化 ~敵対的×⇒友好的〇~

株式が公開されていない中小企業のM&Aは

「友好的・発展的なM&A」しか成立しない。(譲渡側もしっかりと条件を提示)

株式が公開されていない中小企業のM&Aは

「友好的・発展的なM&A」しか成立しない。

(譲渡側もしっかりと条件を提示)

中小企業のM&Aは、「友好的」なものしかそもそも成立しません。

中小企業の株式は上場企業と異なり譲渡制限があるためです。

M&Aでは譲渡企業、譲受企業がそれぞれ条件を出し合って納得したときにのみ、

株式を譲渡しM&Aが成立します。

M&Aのイメージが悪い理由は、かつてのファンドや上場企業、海外企業のM&Aが

敵対的な買収を仕掛けていたためです。

中小企業のM&Aでは敵対的な買収は出来ません。

M&Aは悪いものではなく、中小企業の経営者にとって大切な選択肢のひとつです。

皆様の描いた未来がM&Aでしっかりと実現し、成功することを願っています。

ご質問がありましたら気兼ねなくお問合せ頂けますと幸いです。

中小企業のM&Aは、「友好的」なものしかそもそも成立しません。

中小企業の株式は上場企業と異なり譲渡制限があるためです。

M&Aでは譲渡企業、譲受企業がそれぞれ条件を出し合って納得したときにのみ、株式を譲渡しM&Aが成立します。

M&Aのイメージが悪い理由は、かつてのファンドや上場企業、海外企業のM&Aが敵対的な買収を仕掛けていたためです。

中小企業のM&Aでは敵対的な買収は出来ません。

M&Aは悪いものではなく、中小企業の経営者にとって大切な選択肢のひとつです。

皆様の描いた未来がM&Aでしっかりと実現し、成功することを願っています。

ご質問がありましたら気兼ねなくお問合せ頂けますと幸いです。

この記事の執筆者

新川 功雄(取締役副社長/M&Aシニアエキスパート)

早稲田大学卒。大手サービス会社、マーケティング会社、外資系企業に勤務。赤字債務超過の中小企業を経営し、黒字企業に立て直した後、自身の会社を事業譲渡して、2016年から現職。首都圏への進出、上場企業のM&A支援等を経験。

メルマガ登録

M&Aの事例、M&Aが成功するための知識、最新経営情報などについて弊社コンサルタントが執筆したコラムの新着情報や、新サービスのご案内など、経営者の皆様にお役立ちの情報をお届けします。

※配信は月に1回程度、いつでも配信解除できます。